Préstamos cripto es un servicio de préstamos sobrecolateralizados diseñado para satisfacer tus necesidades de liquidez. Ofrece préstamos con tasas de interés fijas o flexibles competitivas. Al usar tus criptos como garantía, puedes pedir fondos prestados sin vender tus holdings, lo que es ideal si crees que tus activos se apreciarán con el tiempo y prefieres mantenerlos a largo plazo.

Ventajas de los Préstamos cripto

- Acceso fluido a liquidez: Aprovecha nuevas oportunidades sin vender tus criptomonedas, manteniendo tu cartera intacta y preparada para el crecimiento.

- Máxima flexibilidad de garantía: Utilice una variedad de activos como garantía y agrega tanto como desees para minimizar el riesgo de liquidación.

- Eficiencia de capital mejorada: Aprovecha el Modo de margen cruzado para optimizar la eficiencia de tu capital y simplificar la gestión de riesgos.

- Control total de los fondos: Utiliza fondos prestados para cualquier propósito en Bybit, o retíralos para convertirlos en efectivo.

- Amortización flexible: Pide prestado y paga cuando te convenga, sin restricciones.

Similitudes y diferencias entre préstamos a tasa flexible y fija

| Préstamo a tasa flexible | Préstamo a tasa fija |

Suministrador de préstamos | Bybit | Suministrador |

Tasa de interés | Tasa de interés flotante, actualizada y compuesta cada hora | Establecido por el prestatario/proveedor, se bloquea cuando se confirma la orden de préstamo |

Duración | Plazo Flexible | Plazo fijo (7, 14, 30, 60, 90 o 180 días) |

Garantía | Garantía multiactivo

La garantía se comparte entre todas las órdenes de préstamo a tasa fija y flexible. | Garantía multiactivo

La garantía se comparte entre todas las órdenes de préstamo a tasa fija y flexible. |

Límite de garantía | Sin límite | Sin límite |

LTV inicial: 80% LTV de aviso de margen: 85% Liquidación Retrasada: 93% LTV de liquidación: 95%

El LTV se calcula bajo el Modo de margen cruzado dividiendo la cantidad de préstamo total de todas las órdenes de préstamo por el valor de garantía total. Las órdenes de préstamos a tasa fija y flexible se combinan y calculan como un todo. | LTV inicial: 80% LTV de aviso de margen: 85% Liquidación Retrasada: 93% LTV de liquidación: 95%

El LTV se calcula bajo el Modo de margen cruzado dividiendo la cantidad de préstamo total de todas las órdenes de préstamo por el valor de garantía total. Las órdenes de préstamos a tasa fija y flexible se combinan y calculan como un todo. | |

Amortización del préstamo | Amortización manual | Auto, convertir a tasa flexible y pago manual

Se admite el pago anticipado, pero los intereses pagados no son reembolsables. También se admite la renovación del préstamo. |

Servicios | Pedir prestado | Préstamo y suministro |

Periodo de gracia | N/A | 24 horas

Tasa de interés: Se aplica una tasa de interés por hora de 3x |

Subcuenta admitida | Sí

Tu cuenta principal y tus subcuentas comparten un único límite de préstamo. | Sí

Tu cuenta principal y tus subcuentas comparten un único límite de préstamo. |

Para obtener más información sobre cómo funcionan los Préstamos a Tasa Flexible y Fija, consulta la pestaña Préstamo a tasa flexible o Préstamo a tasa fija, respectivamente, en esta página.

Préstamo a tasa flexible

El préstamo a tasa flexible te permite pedir criptos prestadas sin tener que comprometerte con un plazo fijo, lo que le proporciona un acceso más flexible a la liquidez. A diferencia del Préstamo a tasa fija, el Préstamo a tasa flexible solo admite pedir prestado; no está disponible el suministro de activos.

Cómo funciona

1. Préstamos

Vamos a ilustrarlo coun ejemplo. Supongamos que Alice espera que BTC suba y necesita fondos adicionales para aprovechar una oportunidad. Ella tiene 30 ETH en su cuenta de financiación pero no quiere venderlos todavía. Con el Préstamo a tasa flexible, Alice puede usar sus ETH como garantía para pedir prestados BTC sin plazo fijo.

Los parámetros del préstamo son los siguientes:

Último precio negociado | BTC/USDT: 80,000 ETH/USDT 1,600 |

Tipo de cambio | BTC/ETH: 50

= Último precio negociado del activo prestado / Último precio negociado del activo de garantía |

LTV inicial | 80% |

Ratio de valor de garantía | 100%

Para obtener más detalles sobre la ratio de valor de garantía por niveles, visita esta página. |

Fórmula de cálculo

Cantidad que se puede pedir prestada = Cantidad de garantía × Ratio de valor de garantía × LTV inicial ÷ Tipo de cambio

Usando la fórmula, Alice pide prestados 0.48 BTC con sus 30 ETH:

30 ETH × 100,00% × 80% ÷ 50 = 0.48 BTC

2. Interés acumulado

El interés de un Préstamo a Tasa Flexible se calcula utilizando una tasa de interés por hora flotante y se capitaliza cada hora. Esto significa que el interés de la hora anterior se suma a la cantidad de préstamo y el total actualizado se utiliza luego para calcular el interés de la siguiente hora. Cualquier periodo menor de una hora se redondeará hasta una hora.

Fórmula de cálculo

Interés por hora = Cantidad de préstamo × Tasa de interés por hora

Cantidad de préstamo = Capital + Intereses acumulados

Interés total = Suma de todas las cantidades de interés por hora

Ejemplo

Supongamos que pides prestados 1,000,000 USDT. La tasa de interés por hora inicial es del 0.0003% y puede cambiar con el tiempo.

- Primera hora

Tasa de interés por hora: 0.0003%

Interés = 1,000,000 × 0.000003 = 3 USDT

Cantidad de préstamo nueva = 1,000,000 + 3 = 1,000,003 USDT

- Segunda hora

La tasa de interés por hora sube al 0.00032%.

Interés = 1,000,003 × 0.0000032 ≈ 3.2 USDT

Cantidad de préstamo nueva = 1,000,003 + 3.2 = 1,000,006.2 USDT

- Horas posteriores

Los intereses continúan acumulándose en función de la cantidad de préstamo actualizada.

3. Garantía

Puedes seleccionar activos elegibles de tu cuenta de financiación para utilizarlos como garantía. El valor de la garantía se calculará en USD en función de una ratio de valor de la garantía por niveles.

Fórmula de cálculo

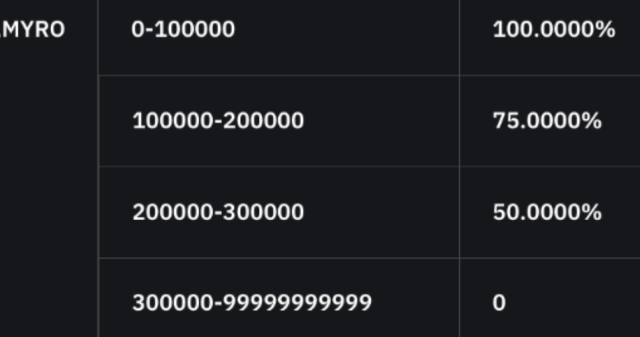

Valor de la garantía = (Cantidad de nivel 1 × ratio de nivel 1) + (Cantidad de nivel 2 × ratio de nivel 2) + ... + (Cantidad de nivel N × ratio de nivel N)

- Cada cantidad de nivel se refiere a la porción del valor en USD del activo que cae dentro de ese nivel específico.

- Cada ratio de nivel es la ratio de valor de garantía correspondiente aplicado a ese nivel.

Ejemplo

Si John utiliza 6,000,000 MYRO como garantía, y MYRO tiene un valor de $0.06, el valor de garantía se calculará de la siguiente manera:

Valor en USD = 6,000,000 × $0.06 = $360,000

Valor de garantía = $100,000 × 100% + ($200,000 - $100,000) × 75% + ($300,000 - $200,000) × 50% + ($360,000 - $300,000) × 0% = $225,000

Nota: El ejemplo anterior solo tiene fines ilustrativos. Para obtener detalles sobre los activos de garantía admitidos y la ratio de valor de garantía por niveles, consulta aquí.

4. Liquidación

El LTV de liquidación es el umbral a partir del cual la garantía se liquidará automáticamente para amortizar el préstamo y minimizar el riesgo.

Si la orden alcanza el LTV de liquidación, establecido actualmente en el 95%, se activará inmediatamente el proceso de liquidación, y se cancelarán primero todas las órdenes de préstamo pendientes. Si el LTV desciende al 95% o menos tras la cancelación, la liquidación se detendrá. En caso contrario, se iniciará la amortización forzosa, vendiendo los activos de garantía para devolver el préstamo.

Si se produce la amortización forzosa, se cobrará una tarifa de liquidación del 2% del importe del préstamo, que se deducirá de la garantía. Cualquier garantía restante después de la liquidación será devuelta a tu cuenta de financiación. Si su colateral se convierte para pagar el préstamo, se aplicará un cargo por cambio del 0.1% a la conversión.

Préstamo a tasa fija

Los préstamos a tasa fija son un servicio de préstamo punto a punto (P2P) que permite a los usuarios prestar o pedir prestado con unos plazos y una tasa de interés fijos.

Cómo funciona

1. Establecimiento de la orden

Pedir prestado

Los prestatarios pueden seleccionar una orden existente de Quiero pedir prestado o crear una orden personalizada, especificando la tasa de interés preferida, la duración y la cantidad del préstamo. Una vez que crees una orden de préstamo personalizada, el sistema la asociará automáticamente a las órdenes de suministro disponibles.

Ejemplo

Supongamos que Bob realiza una orden de préstamo de 100,000 USDT a una tasa de interés del 6%. Si hay dos órdenes de suministro disponibles (orden A de 50,000 USDT al 5% y orden B de 50,000 USDT al 4%), el sistema asociará la orden de préstamo de Bob con ambas. Aunque los tipos especificados por los Proveedores sean más bajos, Bob seguirá pagando el tipo del 6% que ha seleccionado, lo que permite a los Proveedores ganar más intereses de los previstos inicialmente.

Pago del préstamo

Opción 1: Pago automático

Al realizar una orden de préstamo, puedes activar la amortización automática. Si habilitas esta opción, los activos en tu cuenta de financiación se usarán automáticamente para amortizar el préstamo una vez que la orden de préstamo venza, ayudándote a evitar penalizaciones por demora. Asegúrate de que tu cuenta tenga fondos suficientes para la amortización total, ya que no se admiten pagos parciales.

Si no hay suficientes activos en tu cuenta de financiación, el sistema volverá a intentar la amortización cada minuto hasta que se realice con éxito o finalice el período de gracia de 24 horas.

Si todos los intentos fallan:

- Deberás amortizar el préstamo manualmente.

- Si la amortización no se completa dentro del período de gracia de 24 horas, tu garantía se liquidará y se aplicará una tarifa de liquidación del 2%. Si su colateral se convierte para pagar el préstamo, se aplicará un cargo por cambio del 0.1% a la conversión.

Para obtener más información sobre los intereses de penalización durante el período de gracia, consulta la sección Interés acumulado a continuación.

Opción 2: Convertir a tasa flexible

Al realizar una orden de préstamo, puede optar por habilitar Convertir a tasa flexible. Si está habilitado, una vez que su préstamo alcance el vencimiento, se convertirá automáticamente en un préstamo con tasa flexible, lo que le permitirá continuar solicitando préstamos sin necesidad de pagar el monto total de inmediato. Tenga en cuenta que una vez que se convierte en una tasa flexible, la tasa de interés es variable y se actualiza cada hora. Los intereses se capitalizan y calculan por hora.

Si la conversión no está disponible en el momento del vencimiento:

- Deberá pagar el préstamo por completo a más tardar en la fecha de vencimiento original.

- Si no realiza el pago a tiempo, podrían aplicarse penalizaciones vencidas o restricciones adicionales en su cuenta.

Para evitar problemas inesperados, controle el estado de vencimiento de su préstamo con regularidad.

La función Renovación de préstamo es compatible con pedidos pagados con un importe superior a 0 y más de 6 horas antes de la fecha de vencimiento. Obtenga más información sobre este artículo.

Suministrar

El proceso de suministro funciona de forma similar al proceso de pedir prestado. Los proveedores pueden seleccionar una orden existente de Quiero suministrar o crear una orden personalizada, especificando la tasa de interés preferida, la duración y la cantidad de préstamo. Una vez que crees una orden de suministro personalizada, el sistema la asociará automáticamente a las órdenes de préstamo disponibles.

Ejemplo

Supongamos que Alice realiza una orden de suministro de 100,000 USDT a una tasa de interés del 5%. Si hay dos órdenes de préstamo disponibles (orden A de 50,000 USDT al 6% y orden B de 50,000 USDT al 7%), el sistema asociará la orden de suministro de Alice con ambas. Los Prestatarios seguirán pagando sus tasas respectivas del 6% y 7%, mientras que Alice obtendrá un rendimiento superior al 5%, ya que recibirá los pagos de intereses de los Prestatarios menos las tarifas de gestión de la plataforma.

Notas:

— La cantidad en tokens de activos suministrados permanece protegida durante todo el proceso.

— Bybit cobrará el 10% de los intereses ordinarios y el 30% de los intereses vencidos pagados por los Prestatarios en concepto de tarifas de gestión, y el importe restante se distribuirá a los Proveedores como beneficios.

2. Coincidencia de la orden

El sistema empareja cada minuto (por ej., 11:05 AM, 11:06 AM, etc) las órdenes de préstamo y suministro con tasas de interés y condiciones similares. Por ejemplo, si realizas una orden a las 11:05:30 AM y hay una orden coincidente en el libro de órdenes, tu orden se ejecutará en el siguiente momento coincidente, que es a las 11:06 AM

Si el libro de órdenes contiene una orden que cumple las condiciones de préstamo u ofrece mejores condiciones, la orden del prestatario se emparejará a la tasa de interés que desee.

Para los proveedores, si hay un prestatario dispuesto a aceptar una tasa de interés más alta, el sistema priorizará esa coincidencia. El proveedor obtendrá un interés más alto según la tasa de interés especificada por el prestatario, menos una pequeña tarifa de gestión cobrada por la plataforma.

3. Interés acumulado

La tasa de interés de un préstamo a tasa fija se establece cuando el prestatario confirma el préstamo. El interés se cobra con antelación, cuando los activos del préstamo quedan transferidos. Cuando la orden de préstamo se haya emparejado, los activos prestados, menos los intereses estimados, se abonarán en la cuenta de financiación del Prestatario. El Proveedor recibirá tanto el capital como los intereses al final del plazo del préstamo o cuando concluya el periodo de mora.

El interés se calcula del siguiente modo:

Intereses deudores cobrados = Cantidad de préstamo × Tasa de interés anualizada × Duración ÷ 365

Interés por suministro devengado = Cantidad suministrada × Tasa de interés anualizada × Duración ÷ 365 (restando las tarifas de gestión de la plataforma)

A partir del 9 de octubre de 2025, los intereses comenzarán a acumularse en la franja horaria programada más cercana (00:00 UTC o 12:00 UTC) después de que el pedido coincida, en lugar de en la hora exacta de coincidencia. Por ejemplo, si su pedido coincide a las 10:42 UTC, el interés comenzará a acumularse a las 12:00 UTC.

Notas:

— Si el préstamo vence, se aplicará automáticamente una penalización del triple de los intereses, que se devengarán cada hora durante el periodo de gracia posterior a la fecha de vencimiento. Si el préstamo no se ha pagado al final de este periodo, la garantía se liquidará automáticamente para cubrir el préstamo y los intereses vencidos. También se cobrará una tarifa de liquidación del 2% de la cantidad de préstamo. Si su colateral se convierte para pagar el préstamo, se aplicará un cargo por cambio del 0.1% a la conversión.

— Si el Prestatario amortiza el préstamo antes de tiempo, no se le devolverán los intereses pagados por adelantado. En este caso, los fondos del Proveedor se devolverán igualmente en la fecha de liquidación.

4. Garantía

Como prestatario, puedes seleccionar activos elegibles de tu cuenta de financiación para utilizarlos como garantía. El valor de la garantía se calculará en USD en función de una ratio de valor de la garantía por niveles.

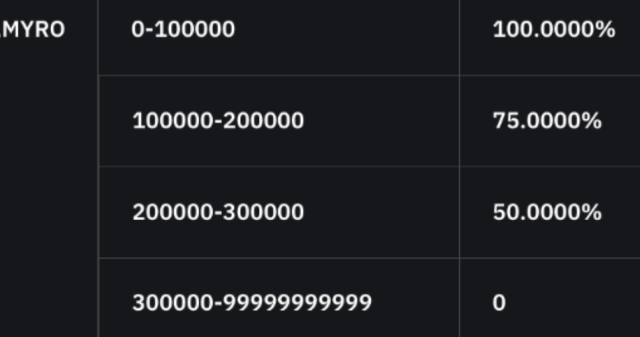

Fórmula de cálculo

Valor de la garantía = (Cantidad de nivel 1 × ratio de nivel 1) + (Cantidad de nivel 2 × ratio de nivel 2) + ... + (Cantidad de nivel N × ratio de nivel N)

- Cada cantidad de nivel se refiere a la porción del valor en USD del activo que cae dentro de ese nivel específico.

- Cada ratio de nivel es la ratio de valor de garantía correspondiente aplicado a ese nivel.

Ejemplo

Si John utiliza 6,000,000 MYRO como garantía, y MYRO tiene un valor de $0.06, el valor de garantía se calculará de la siguiente manera:

Valor en USD = 6,000,000 × $0.06 = $360,000

Valor de garantía = $100,000 × 100% + ($200,000 - $100,000) × 75% + ($300,000 - $200,000) × 50% + ($360,000 - $300,000) × 0% = $225,000

Nota: El ejemplo anterior solo tiene fines ilustrativos. Para obtener detalles sobre los activos de garantía admitidos y la ratio de valor de garantía por niveles, consulta aquí.

5. Liquidación

El LTV de liquidación es el umbral a partir del cual la garantía se liquidará automáticamente para amortizar el préstamo y minimizar el riesgo.

Si la orden alcanza el LTV de liquidación, establecido actualmente en el 95%, se activará inmediatamente el proceso de liquidación, y se cancelarán primero todas las órdenes de préstamo pendientes. Si el LTV desciende al 95% o menos tras la cancelación, la liquidación se detendrá. En caso contrario, se iniciará la amortización forzosa, vendiendo los activos de garantía para devolver el préstamo.

Si se produce la amortización forzosa, se cobrará una tarifa de liquidación del 2% del importe del préstamo, que se deducirá de la garantía. Cualquier garantía restante después de la liquidación será devuelta a tu cuenta de financiación. Si su colateral se convierte para pagar el préstamo, se aplicará un cargo por cambio del 0.1% a la conversión.

Para obtener más información sobre Préstamos cripto, consulta los siguientes artículos: